Êtes-vous familier avec les termes « prêt à taux zéro », ou encore « PTZ » ? Si vous êtes à la recherche d’un moyen pour financer votre résidence principale neuve, ces deux phrases risquent de rapidement vous intéresser. En effet, elles décrivent un type de financement bien spécifique qui, dans certaines conditions, permet aux futurs propriétaires de bénéficier d’un énorme coup de pouce lors de l’achat de leur logement.

Sommaire

L’essentiel sur le prêt à taux zéro

Dans un premier temps, il est important de comprendre ce que signifie cette appellation tant convoitée et quelles sont ses caractéristiques principales. Le prêt à taux zéro se veut en réalité être un dispositif mis en place par le gouvernement afin d’aider certains ménages à accéder à la propriété sans avoir à supporter d’intérêts bancaires.

Aussi connu sous l’abréviation « PTZ », il s’adresse essentiellement aux primo-accédants désireux de financer leur résidence principale. Il ne concerne donc pas les investissements locatifs, voire même l’acquisition d’une résidence secondaire. De plus, il peut aider aussi bien lors de l’achat d’un bien immobilier neuf que lors de la rénovation d’un logement ancien.

Les conditions pour bénéficier du prêt à taux zéro

Si le PTZ a été pensé pour faciliter l’accès au crédit, il n’en reste pas moins un programme soumis à des certaines conditions. En effet, son attribution dépend de plusieurs critères comme :

- Les ressources du foyer : le montant total des revenus fiscaux doit être inférieur à un plafond fixé.

- La composition du ménage : cela permet de prendre en compte notamment la taille du foyer et le lieu où se situe le logement.

- Le type de logement concerné : sous certaines conditions, le PTZ s’applique aux projets d’achat immobilier neuf et ancien.

Toutefois, pour pouvoir profiter du prêt à taux zéro, vous devrez fournir certaines informations à votre établissement bancaire, par exemple – vos derniers avis d’imposition, une attestation sur l’honneur de primo-accédant, etc.

Assurance emprunteur : une étape indispensable

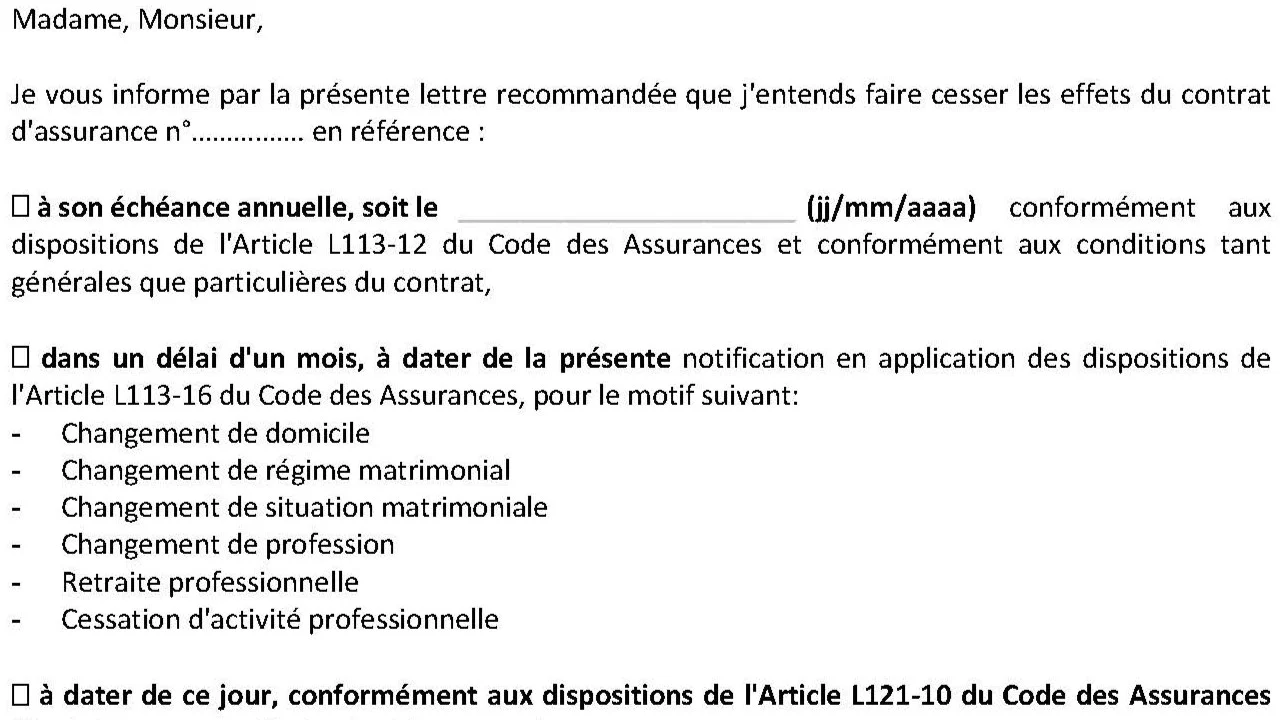

Pour tout financement immobilier, il faut passer par la case « assurance ». Cela signifie que les bénéficiaires d’un PTZ seront également tenus de souscrire à une assurance emprunteur. Là encore, plusieurs éléments sont à considérer dans cette démarche :

- Un comparatif des offres peut aider l’emprunteur à trouver celle qui correspond le mieux à sa situation.

- L’emprunteur doit s’informer quant au niveau de couverture exigé par l’établissement prêteur : assurance décès-invalidité, ou garanties supplémentaires telles que la perte d’emploi.

- Le postulant doit également bien vérifier les conditions d’application des garanties, qui peuvent varier d’une compagnie d’assurance à une autre.

L’importance de l’assurance décès-invalidité

Parmi les garanties proposées par les assurances emprunteur, la garantie décès-invalidité est sans doute l’une des plus importantes en matière de prêt immobilier. Elle protège non seulement le souscripteur, mais également sa famille. En cas de décès ou d’incapacité totale et définitive (PTIA) causé par un accident ou une maladie, cette couverture permettra le remboursement intégral ou partiel, selon le niveau de garantie prévue au contrat.

Il est ainsi primordial de bien choisir ses garanties, selon ses besoins et son profil, et de bien lire les clauses particulières pour éviter toute mauvaise surprise. La loi Lemoine et celle du droit à l’oubli facilitent maintenant aussi le changement éventuel d’assurance emprunteur, mais il faut cependant respecter les délais imposés par chaque assureur.